Was Gewinnüberraschungen an den Aktienmärkten und beim Factor Investing auslösen können

- 25 Juni 2024 (10 Minuten Lesezeit)

Im Überblick

Der US-amerikanische Investor und Professor Benjamin Graham hat einmal gesagt: „Kurzfristig ist der Aktienmarkt eine Wahlmaschine, langfristig eine Waage.“

Zweifellos können Stimmungen die Aktienmarkterträge kurzfristig bestimmen. Aber langfristig zählen Fundamentaldaten wie Buchwert, Cashflow – und vor allem die Gewinne. Sie bestimmen am Ende die Entwicklung

Es ist gut, die Gewinne eines Unternehmens genau im Blick zu behalten, aber das Gewinnwachstum selbst ist für die Märkte weniger interessant als seine Abweichung von den Erwartungen – nach oben ebenso wie nach unten.

Aus fundamentaler Sicht messen wir Gewinnüberraschungen eine große Bedeutung zu. Ihre Analyse kann helfen, die Aktienkursentwicklung zu verstehen. Für Investoren ist das wichtig.

Was sind Gewinnüberraschungen?

Broker beauftragen sehr viele Analysten damit, detaillierte Unternehmensgewinnprognosen zu erstellen. Diese Einzelwertprognosen werden zur Konsenserwartung der Gewinne eines Unternehmens (üblicherweise in den nächsten zwölf Monaten) zusammengefasst.

Die Differenz zwischen diesen Erwartungen und den tatsächlichen Unternehmensgewinnen ist die Gewinnüberraschung.

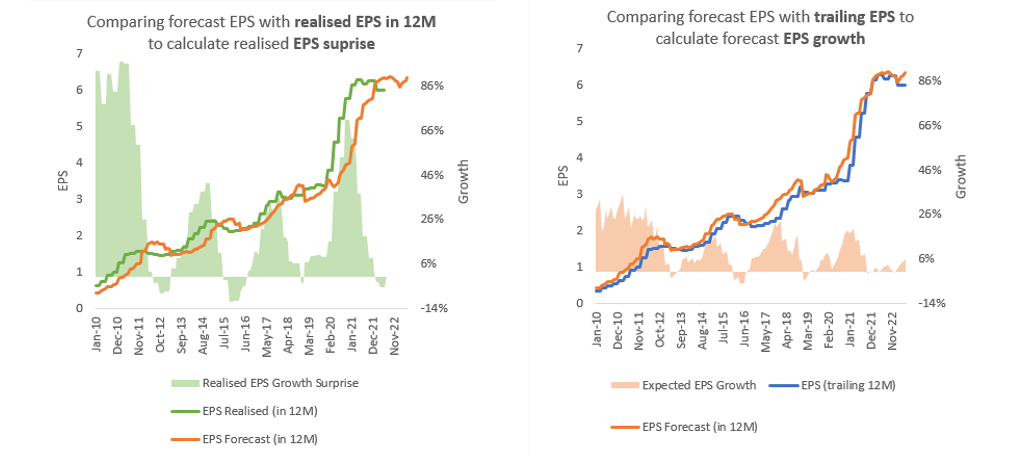

Die folgenden Abbildungen zeigen das Gewinnwachstum und die Gewinnüberraschung einer konkreten Aktie, in diesem Fall Apple. Man sieht, dass die Analysten immer erwartet hatten, dass die Gewinne des Technologieriesen steigen (linke Abbildung) und dass Apple jedes Mal mit unerwartet hohem Gewinnwachstum überrascht hat.

Quelle: AXA IM

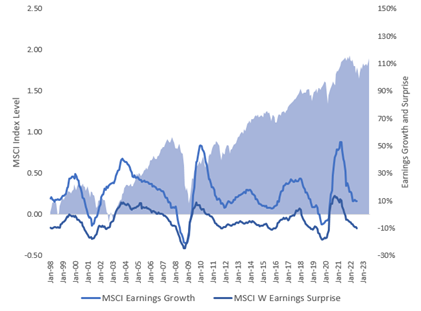

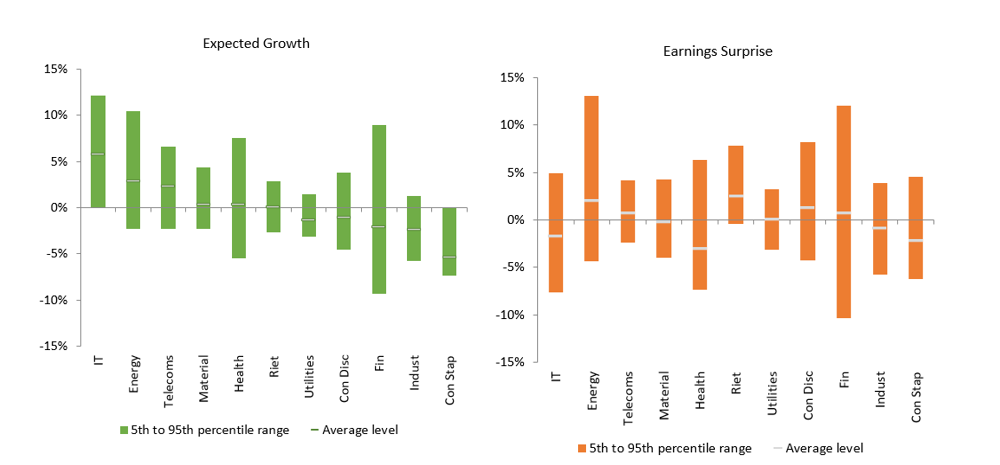

Die folgende Abbildung zeigt zwei Wachstumskennziffern für den internationalen Aktienmarkt: tatsächliches Gewinnwachstum und Gewinnüberraschungen. Wichtig ist, dass die Unternehmen insgesamt niedrigere Gewinne erzielt haben als erwartet.

Eine mögliche Erklärung ist, dass die Konsenserwartungen des künftigen Wachstums zu optimistisch sind. Im Durchschnitt sind die von den Unternehmen veröffentlichten Gewinne niedriger als prognostiziert. Sie produzieren also eine negative Gewinnüberraschung.

Quelle: AXA IM

Wenn Sie nur eine Prognose treffen dürfen, wählen Sie die Gewinnüberraschungen

Aktieninvestoren müssen unbedingt das Verhältnis zwischen den Erträgen und drei Kennzahlen für das Gewinnwachstum kennen: erwartetes Wachstum, tatsächliches Wachstum und Gewinnüberraschungen.

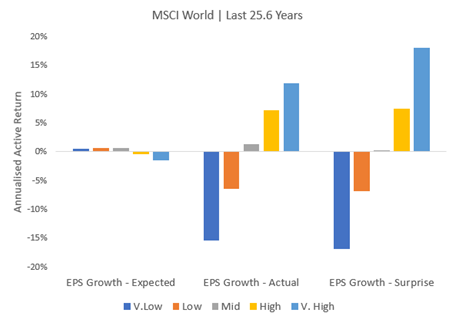

Dazu führen wir einen Backtest durch. Jeden Monat teilen wir den Aktienmarkt in fünf gleich große Körbe auf, jeweils auf Grundlage einer Wachstumskennzahl. Dann messen wir die Kursgewinne jedes Korbs. Mit einer Analyse der Ergebnisse dieses Backtests können wir die Gewinnprognosefähigkeit jeder Kennzahl einschätzen.

Wie die folgende Abbildung zeigt, sind die Wachstumserwartungen nicht geeignet für die Prognose künftiger Erträge. Das Ergebnis überrascht. Die Unternehmen mit den höchsten Gewinnerwartungen haben insgesamt unterdurchschnittlich abgeschnitten.

Die nächsten beiden Kennzahlen nutzen eine sogenannte „perfekte“ Prognosetechnik. Sie beruht auf der Annahme, dass man alle künftigen Ergebnisse kennt. In diesem Fall geht sie also davon aus, dass uns schon heute bekannt ist, wie hoch die Gewinne je Aktie (EPS) aller Unternehmen in den nächsten zwölf Monaten sein werden. Wir nutzen diese Technik, um Unternehmen nach dem tatsächlichen Wachstum und ihren Gewinnüberraschungen in eine Reihenfolge zu bringen und dann festzustellen, welche Erträge wir erzielt hätten, wenn wir ihre Aktie am heutigen Tag gekauft hätten.

Wie erwartet wären Anlagen in Aktien von Unternehmen mit sehr starkem Gewinnwachstum erfolgreich gewesen, aber Papiere von Emittenten mit sehr starken EPS-Wachstumsüberraschungen hätten sie sogar noch übertroffen. Wichtig ist, dass viele Unternehmen aus der Gruppe mit starken Gewinnüberraschungen steigende Gewinne verzeichneten – manche allerdings nur einen schwachen Anstieg. Deshalb würden wir, wenn wir nur eine Prognose treffen dürften, die Gewinnüberraschungen wählen.

Quelle: AXA IM

Der Zusammenhang zwischen Gewinnwachstum und Gewinnüberraschungen

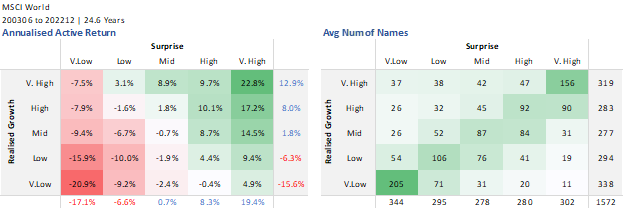

Die oben stehende Abbildung zeigt deutlich, dass die Märkte Gewinnüberraschungen stärker belohnen als das tatsächliche Gewinnwachstum. Aber in welchem Zusammenhang steht das Wachstum zu den Gewinnüberraschungen? Die folgende Tabelle zeigt die annualisierten Mehrerträge von Aktien mit Gewinnüberraschungen und tatsächlichem Gewinnwachstum. Vermutlich wenig überraschend haben sich die Aktien am besten entwickelt, deren Gewinne stark gewachsen sind und stark positiv überrascht haben.

Interessanter ist jedoch, dass sich die Aktien von Unternehmen, deren Gewinne zwar sehr wenig, aber stärker als erwartet gewachsen sind (im unteren rechten Quadranten), überdurchschnittlich entwickelt haben.

Auf der gegenüberliegenden Seite des Rasters befinden sich die Aktien von Unternehmen, deren Gewinne sehr stark, aber weniger stark als erwartet gewachsen sind. Sie haben unterdurchschnittlich abgeschnitten. Gewinnüberraschungen werden immer vom Markt belohnt; Gewinnwachstum dagegen nicht.

Quelle: AXA IM

Erwartetes Gewinnwachstum und Gewinnüberraschungen auf Sektorebene

Ebenfalls interessant ist ein Blick auf Wachstum und Überraschungen in bestimmten Sektoren. Von Technologieunternehmen wird regelmäßig ein stärkeres Gewinnwachstum erwartet als vom Gesamtmarkt. Und die Gewinne von Unternehmen aus dem Sektor Konsumverbrauchsgüter wachsen weniger stark.

Wichtig ist, dass es in allen Sektoren Gewinnüberraschungen gibt. Dies spricht für gut diversifizierte Aktienportfolios, die in alle Sektoren investieren. Investoren, die gezielt auf Wachstum setzen wollen, werden vermutlich mit weniger Sektoren auskommen müssen, aber wer von Gewinnüberraschungen profitieren will, braucht Diversifikation.

Quelle: AXA IM

Wie wichtig sind Gewinnüberraschungen für Faktorinvestoren?

Viele Investoren verfolgen einen Faktoransatz – und wir halten Gewinnüberraschungen für einen häufig übersehenen Teil des Factor Investing, der die Anlageerträge maßgeblich beeinflussen kann.

Factor Investing ist eine Möglichkeit, gemeinsame Eigenschaften von Unternehmen zu nutzen, deren Erträge einem bestimmten Muster folgen. Diese Muster können erkennen lassen, wie sich Aktien in Zukunft entwickeln könnten. Wir sind der Ansicht, dass ein Faktoransatz nützlich für Aktieninvestoren sein kann.

Häufig genutzte Faktoren sind Value, Quality, Growth, Momentum und Low Volatility. Jeden von ihnen kann ein Assetmanager selbst definieren und ein entsprechendes Modell erstellen.

Wir definieren diese Faktoren folgendermaßen:

- Value (Bewertung): Aktien von Unternehmen, die angesichts ihrer Fundamentaldaten (KGV, KBV und Dividende) unterbewertet sind

- Quality (Qualität): Aktien von sehr rentablen Unternehmen, beispielsweise mit einer hohen ROE (Eigenkapitalrendite). Qualitätsmaßstäbe können auch Bilanzinformationen und die Stabilität der Unternehmensgewinne sein.

- Growth (Wachstum): Aktien von Unternehmen, deren Umsätze oder Gewinne in der Vergangenheit und/oder in der Zukunft stark gestiegen sind/steigen dürften, üblicherweise gemessen über mehrere Jahre

- Momentum (Dynamik): Aktien von Unternehmen, deren Kurse stärker steigen als der Gesamtmarkt, gemessen in der Regel über die jeweils letzten zwölf Monate. Momentumfaktoren können auch Veränderungen der Gewinnerwartungen berücksichtigen.

- Low Volatility (Niedrige Volatilität): Aktien von Unternehmen, die vergleichsweise wenig auf Marktbewegungen reagieren. Das bedeutet, dass ihr Beta und/oder ihr Einzelwertrisiko unter dem des Marktes liegt.

Einige Aktieninvestoren, vor allem quantitative, setzen auf Faktoren, weil mit ihnen langfristig Mehrertrag gegenüber dem Gesamtmarkt erzielt wird, wenn auch mit unterschiedlich hohen Risiken.

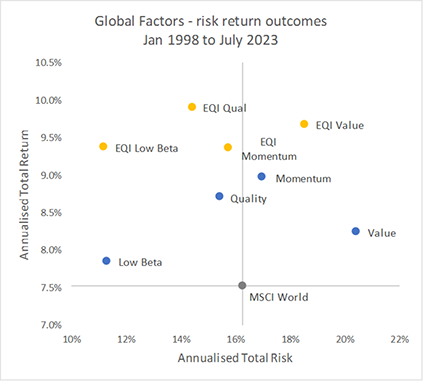

Die folgende Abbildung zeigt die Risiko-Ertrags-Profile der attraktivsten 20% Aktien des MSCI World Index, geordnet nach den üblichen oder „einfachen“ und unseren eigenen Faktordefinitionen (EQI).

Die einfachen Faktoren (blaue Punkte) haben alle langfristig Mehrertrag erzielt. Unsere eigenen Faktoren (gelbe Punkte) haben nicht nur Mehrertrag erzielt, sondern waren außerdem mit einem niedrigeren Risiko verbunden.

Quelle: AXA IM

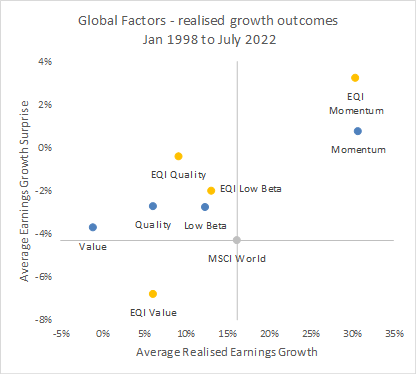

Jetzt betrachten wir die einfachen und unsere eigenen Faktoren unter dem Gesichtspunkt des Gewinnwachstums. Die folgende Abbildung lässt mehrere Dinge erkennen. Momentum ist der einzige Faktor, der ein stärkeres Gewinnwachstum erzielt als der Gesamtmarkt. Bei allen einfachen Faktoren waren die Gewinnüberraschungen stärker.

Interessanterweise liefert unser eigener Value-Faktor ein stärkeres Gewinnwachstum, aber weniger Gewinnüberraschungen als sein einfaches Pendant. Gewinnüberraschungen sind zwar wichtig für die Erklärung von Faktorerträgen, können aber nicht alles. Und sie sind nicht das Einzige, was man berücksichtigen sollte, um höhere Investmenterträge zu erzielen.

Quelle: AXA IM

Die Fundamentaldaten bestimmen die Erträge

Aus unserer Sicht sollten Aktieninvestoren bei der Entwicklung eines Aktienauswahlmodells unbedingt die Auswirkungen von Gewinnwachstum und -überraschungen berücksichtigen. Faktorinvestoren sollten darauf nicht verzichten, weil alle Faktoren unabhängig von Branche und Sektor mit Gewinnüberraschungen aufwarten können.

Am Ende lässt sich alles auf eine Formel reduzieren: Langfristig bestimmen die Fundamentaldaten die Erträge. Gewinnwachstum ist wichtig, aber Gewinnüberraschungen sind unverzichtbar.

Hinweise auf Unternehmen dienen nur zur Illustration und dürfen nicht als Anlageempfehlungen verstanden werden. Die Performance der Vergangenheit ist kein Hinweis auf zukünftige Erträge.

Rechtliche Hinweise

Anlagen enthalten Risiken, einschließlich dem des Kapitalverlustes. Die hier von AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“) bereitgestellten Informationen stellen weder ein Angebot zum Kauf bzw. Verkauf von Fondsanteilen noch ein Angebot zur Inanspruchnahme von Finanzdienstleistungen dar.

Die Angaben in diesem Dokument sind keine Entscheidungshilfe oder Anlageempfehlung, (aufsichts-) rechtliche oder steuerliche Beratung durch AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“), sondern werden ausschließlich zu Informationszwecken zur Verfügung gestellt. Die vereinfachte Darstellung bietet keine vollständige Information und kann subjektiv sein.

Dieses Dokument dient ausschließlich zu Informationszwecken des Empfängers. Eine Weitergabe an Dritte ist weder ganz noch teilweise gestattet. Wir weisen darauf hin, dass diese Mitteilung nicht den Anforderungen der jeweils anwendbaren Richtlinie 2004/39/EG bzw. 2014/65/EU (MiFID/ MiFID II) und der zu diesen ergangenen Richtlinien und Verordnungen entspricht. Das Dokument ist damit für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht geeignet.

Die in diesem Dokument von AXA IM DE zur Verfügung gestellten Informationen, Daten, Zahlen, Meinungen, Aussagen, Analysen, Prognose- und Simulationsdarstellungen, Konzepte sowie sonstigen Angaben beruhen auf unserem Sach- und Kenntnisstand zum Zeitpunkt der Erstellung. Die genannten Angaben können jederzeit ohne Hinweis geändert werden und können infolge vereinfachter Darstellungen subjektiv sein. Eine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der zur Verfügung gestellten Informationen wird nicht übernommen. Soweit die in diesem Dokument enthaltenen Daten von Dritten stammen, übernehmen AXA IM DE für die Richtigkeit, Vollständigkeit, Aktualität und Angemessenheit dieser Daten keine Gewähr, auch wenn nur solche Daten verwendet werden, die als zuverlässig erachtet werden.

Wertentwicklungsergebnisse der Vergangenheit bieten keine Gewähr und sind kein Indikator für die Zukunft. Wert und Rendite einer Anlage in Fonds können steigen und fallen und werden nicht garantiert.

Informationen über Mitarbeiter von AXA Investment Managers dienen lediglich Informationszwecken und sind stichtagsbezogen. Ein Weiterbeschäftigungsverhältnis mit diesen Mitarbeitern wird nicht garantiert.