Interview – Grüne, soziale und nachhaltige Anleihen: Grüne Anleihen im Detail

- 07 Juni 2023 (5 Minuten Lesezeit)

Nachhaltigkeitsanleihen (Sammelbegriff für grüne, soziale und nachhaltige Anleihen) sind eine wachsende Assetklasse, die zu einem Synonym für Impact Investing in Anleihenportfolios geworden ist. Mit dem Interesse daran steigt auch die Notwendigkeit, sie in allen Einzelheiten zu verstehen.

Im Folgenden beantworten wir einige Fragen, die uns zu grünen Anleihen gestellt wurden.

1. Können grüne Anleihen mehr als helfen, die CO2-Emissionen zu begrenzen?

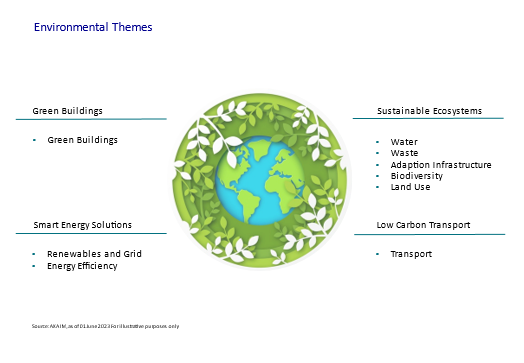

Man könnte annehmen, grüne Anleihen seien bloß ein Instrument, mit dem Unternehmen und Regierungen ihr Netto-Null-Ziel erreichen können. Aber sie helfen auch bei der Lösung vieler anderer ökologischer Herausforderungen. Aus unserer Sicht besteht der Markt für grüne Anleihen aus vier Themen: grüne Gebäude, CO2-armer Transport, nachhaltige Ökosysteme und smarte Energieinfrastruktur.

Keines davon darf unabhängig von den anderen betrachtet werden, und alle können zur Senkung der CO2-Emissionen beitragen. Aber anhand der Themen wird klar, dass grüne Anleihen helfen, das Ziel einer Welt ohne CO2-Emissionen zu erreichen. Ein Blick auf die Unterthemen nachhaltiger Ökosysteme verdeutlicht ihre unterschiedlichen Schwerpunkte und ihren Zusammenhang mit unserem CO2-Fußabdruck:

Wasser

Wasserqualität und eine ausreichende Wassermenge sind allgemeine Probleme, die uns alle betreffen – überall auf der Welt. Wasserstress, also die Kombination aus schlechter Qualität, zu geringer Menge und mangelhaftem Zugang, ist ein Schwerpunkt der UN-Nachhaltigkeitsziele (SDGs) und ein Problem, zu dessen Lösung Unternehmen aus Risikosektoren wie Landwirtschaft und Textilindustrie mehr beitragen können. Wasserstress mag nicht in direktem Zusammenhang mit einer CO2-armen Wirtschaft stehen, aber exzessive Wasserentnahmen einiger Sektoren und unkontrollierte Umweltverschmutzung können Auswirkungen auf das Ökosystem und damit auch auf eine mögliche Neutralisierung von Kohlenstoff haben.

Abfall

Von Nahrungsmitteln bis zu Elektronik … durch die wachsende Weltbevölkerung geraten die natürlichen Ressourcen unter Druck, weil die Nachfrage unter anderem nach Energie, Nahrungsmitteln und Wasser steigt. So ist Elektroschrott eine der am stärksten zunehmenden Abfallarten in der EU, und zurzeit werden noch nicht einmal 40% davon wiederverwertet.1 Die Frage, wie wir knappe Ressourcen durch Abfallvermeidung schonen können, ist ein Thema für sich und steht im Zusammenhang mit den allgemeinen Herausforderungen auf dem Weg zu einer CO2-armen Wirtschaft.

2. Wie können grüne Anleihen zum Artenschutz beitragen?

Artensterben kann durch grüne Anleihen bekämpft werden. Die Diskussion ist noch relativ neu, aber das im Zuge von COP 15 im Dezember 2022 vereinbarte Kunming-Montreal Global Biodiversity Framework (GBF) hat gezeigt, wie dringend wir die Natur schützen müssen. Die Unternehmen realisieren, dass Artensterben Folgen für ihr Geschäft haben kann, und grüne Anleihen sind eine mögliche Lösung, um umweltfreundlichere Gewinne zu erzielen. Beispielsweise gibt es neuseeländische grüne Anleihen, die dem Land bei der Erreichung seiner CO2-Ziele helfen sollen, die es im Rahmen seiner jüngsten Nationally Determined Contributions (NDCs) formuliert hat. Zugleich sollen sie dem Artenschutz dienen: 2020 veröffentlichte die Regierung eine Biodiversitätsstrategie mit einem auf 30 Jahre ausgerichteten Plan, der in 5-Jahres-Pläne mit Umsetzungsvorgaben unterteilt ist. Der jüngste von ihnen wurde im April 2022 veröffentlicht. Die Schwerpunkte im Detail:

- Lebende und natürliche Ressourcen sowie Landnutzung: nachhaltige Landwirtschaft, Forstwirtschaft, Landrestaurierung und naturbasierte Lösungen. Dies ist von besonderer Bedeutung, weil die Viehzucht für etwa 50% der Treibhausgasemissionen verantwortlich ist.2

- Biodiversität an Land und im Wasser: Schutz der Frischwasser-Ökosysteme, Wiederherstellung der Natur einschließlich der einheimischen Flora und Schutz der Wasserfauna.

Investoren wird zudem immer bewusster, dass man sich bei Unternehmen zum Thema Artenvielfalt engagieren muss, weil die damit verbundenen Portfoliorisiken immer deutlicher zutage treten. Die Ziele des GBF helfen bei diesen Gesprächen. Sie sind ein Leitfaden für die Richtung, die Länder und Unternehmen einschlagen sollten. Möglicherweise werden Unternehmen detaillierter über ihren Biodiversitäts-Fußabdruck berichten müssen, vor allem, weil immer mehr von ihnen eine vom GBF angestrebte standardisierte Rechnungslegung und Berichterstattung begrüßen würden.

Dem steht allerdings der Mangel an Daten hoher Qualität im Weg. Qualität und Verfügbarkeit sind regional unterschiedlich. Die Daten sich schwer zu vergleichen, und es dauert lange, bis Researchergebnisse vorliegen und nützliche Daten liefern. Dennoch werden die Daten dank mehr Regulierungen immer besser.

3. Wie kann man sein Portfolio mit grünen Anleihen durch volatile Marktphasen steuern?

Häufig zählen grüne Anleihen zum Nachhaltigkeitsteil eines Investorenportfolios, aber sie können mehr als positiven Nutzen bringen. Die meisten grünen Anleihen sind Staats- oder Investmentgrade-Unternehmensanleihen aus Industrieländern und einigen Emerging Markets. Dadurch eignen sie sich gut als alternative Anlage oder Ergänzung einer globalen Anleihenallokation.

Aber genauso wie mit anderen festverzinslichen Wertpapieren kann man auch mit grünen Anleihen einen bestimmten Investmentstil umsetzen. In volatilen Phasen können eine flexible Durationssteuerung und Umschichtungen zwischen verschiedenen Ratingklassen und Ländern/Regionen hilfreich sein, um die besten Chancen zu nutzen. Heute bieten grüne Anleihen Investoren diese Flexibilität. Während ein dynamischer Ansatz, der in Emerging-Market-Anleihen und High Yield investiert, möglicherweise nur etwas für risikobereite Anleger sein mag, kann eine flexible Durationssteuerung auch interessant für Investoren sein, die durch Anlagen in Papiere mit kürzerer Duration das Zinsrisiko mindern wollen. Das bedeutet, dass sie nicht auf die Vorteile grüner Anleihen verzichten müssen und zugleich ihre Duration verkürzen können, ohne notwendigerweise aufgrund der Eigenschaften des Anlageuniversums und der aktuell inversen Zinsstrukturkurve Rendite abzugeben.

Durch das Wachstum des Marktes für grüne Anleihen haben Investoren eine größere Auswahl, wie sie in die Assetklasse anlegen wollen – als Alternative oder als Ergänzung ihres globalen Anleihenportfolios oder um einen bestimmten Stil oder ein bestimmtes Risikoprofil umzusetzen.

Hinweise auf Unternehmen und Sektoren dienen nur zur Illustration und dürfen nicht als Anlageempfehlungen verstanden werden.

- UXVlbGxlOiBFLXdhc3RlIGluIHRoZSBFVTogZmFjdHMgYW5kIGZpZ3VyZXMgKGluZm9ncmFwaGljKSB8IE5ld3MgfCBFdXJvcGVhbiBQYXJsaWFtZW50IChldXJvcGEuZXUpIFN0YW5kIDEyLiBBcHJpbCAyMDIzLg==

- UXVlbGxlOiBOZXcgWmVhbGFuZCBNaW5pc3RyeSBmb3IgdGhlIEVudmlyb25tZW50LCBTdGFuZCAxMS4gQXByaWwgMjAyMy4=

Rechtliche Hinweise

Anlagen enthalten Risiken, einschließlich dem des Kapitalverlustes. Die hier von AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“) bereitgestellten Informationen stellen weder ein Angebot zum Kauf bzw. Verkauf von Fondsanteilen noch ein Angebot zur Inanspruchnahme von Finanzdienstleistungen dar.

Die Angaben in diesem Dokument sind keine Entscheidungshilfe oder Anlageempfehlung, (aufsichts-) rechtliche oder steuerliche Beratung durch AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“), sondern werden ausschließlich zu Informationszwecken zur Verfügung gestellt. Die vereinfachte Darstellung bietet keine vollständige Information und kann subjektiv sein.

Dieses Dokument dient ausschließlich zu Informationszwecken des Empfängers. Eine Weitergabe an Dritte ist weder ganz noch teilweise gestattet. Wir weisen darauf hin, dass diese Mitteilung nicht den Anforderungen der jeweils anwendbaren Richtlinie 2004/39/EG bzw. 2014/65/EU (MiFID/ MiFID II) und der zu diesen ergangenen Richtlinien und Verordnungen entspricht. Das Dokument ist damit für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht geeignet.

Die in diesem Dokument von AXA IM DE zur Verfügung gestellten Informationen, Daten, Zahlen, Meinungen, Aussagen, Analysen, Prognose- und Simulationsdarstellungen, Konzepte sowie sonstigen Angaben beruhen auf unserem Sach- und Kenntnisstand zum Zeitpunkt der Erstellung. Die genannten Angaben können jederzeit ohne Hinweis geändert werden und können infolge vereinfachter Darstellungen subjektiv sein. Eine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der zur Verfügung gestellten Informationen wird nicht übernommen. Soweit die in diesem Dokument enthaltenen Daten von Dritten stammen, übernehmen AXA IM DE für die Richtigkeit, Vollständigkeit, Aktualität und Angemessenheit dieser Daten keine Gewähr, auch wenn nur solche Daten verwendet werden, die als zuverlässig erachtet werden.

Wertentwicklungsergebnisse der Vergangenheit bieten keine Gewähr und sind kein Indikator für die Zukunft. Wert und Rendite einer Anlage in Fonds können steigen und fallen und werden nicht garantiert.

Informationen über Mitarbeiter von AXA Investment Managers dienen lediglich Informationszwecken und sind stichtagsbezogen. Ein Weiterbeschäftigungsverhältnis mit diesen Mitarbeitern wird nicht garantiert.