US-Investmentgrade-Unternehmensanleihen erholen sich von ihrem Tiefpunkt

- 03 Juni 2024 (5 Minuten Lesezeit)

In seinem Kinderstück „The Tiger’s Bones“ schrieb der englische Autor Ted Hughes: „Nichts ist umsonst. Alles hat seinen Preis.“1

Angesichts der heute guten Verfassung von US-Unternehmensanleihen – dem Besten vom Besten des internationalen Anleihenmarktes – kann man nur zu leicht den Kurseinbruch vergessen, der hinter allen Festzinspapieren liegt.2

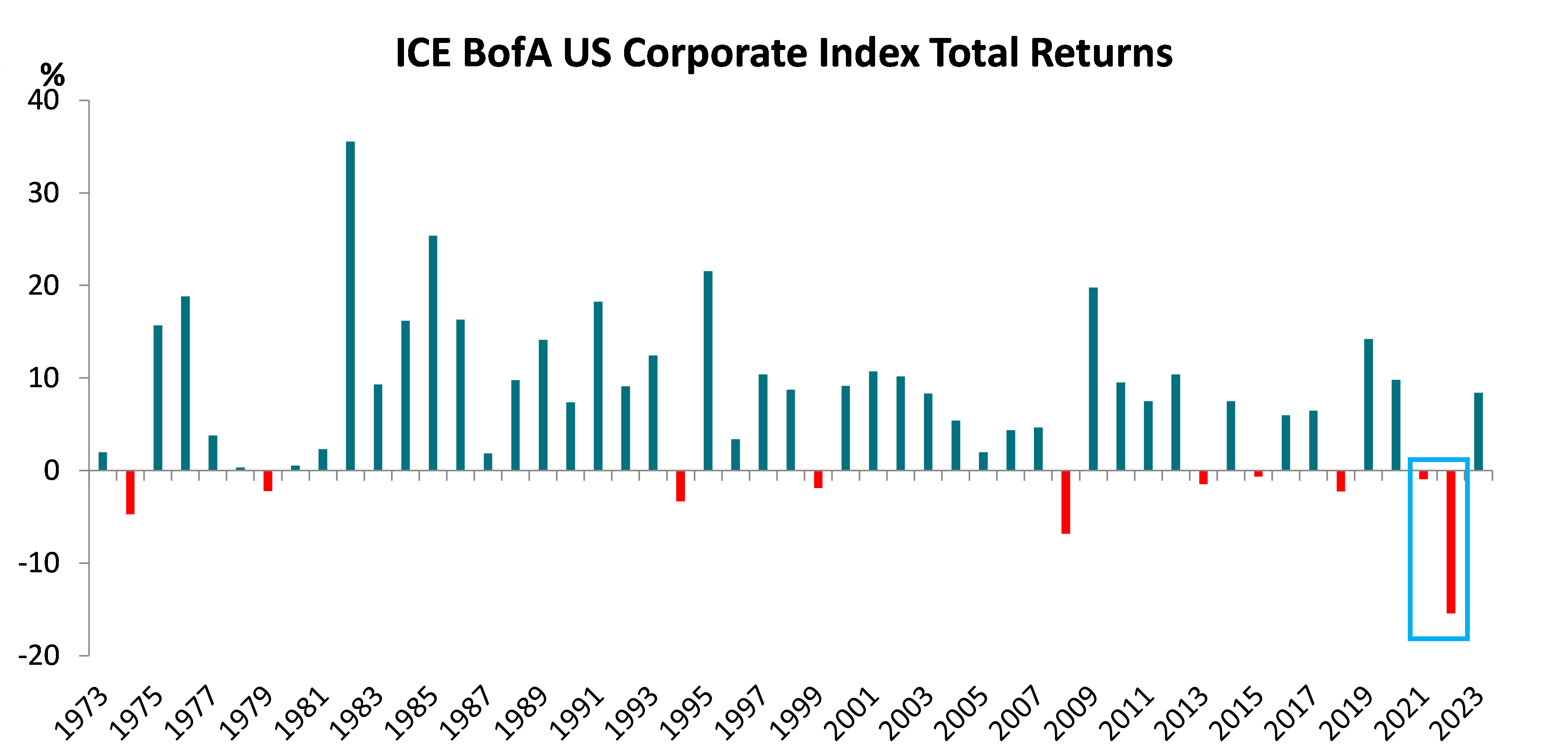

Zwischen der Zeit Mitte der 1970er-Jahre, als Hughes „The Tiger’s Bones“ und andere Werke schrieb, und den Auswirkungen der hinter uns liegenden Inflationsspirale für die Finanzmärkte gibt es Parallelen. Infolge des jüngsten Inflationsanstiegs – auf das höchste Niveau seit den 1970ern – und der enormen Straffung der US-Geldpolitik durch die Federal Reserve (Fed) in Reaktion darauf ist der ICE BofA US Corporate Index erstmals seit Beginn der Aufzeichnungen im Jahr 1973 in zwei aufeinanderfolgenden Jahren gefallen.

Quelle: ICE BofA, Stand 31. Dezember 2023

Aber wie die Abbildung oben zeigt, sind nicht nur Jahresverluste bei Unternehmensanleihen recht selten. Meist steigen die Kurse nach einem Rückgang auch schnell wieder, weil höhere Coupons gezahlt werden und die laufenden Erträge wieder das Gesamtergebnis bestimmen.

In gut zwei Jahren hat der durchschnittliche parigewichtete Coupon um 58 Basispunkte zugelegt und dürfte weiter stark steigen, weil immer mehr Unternehmen jetzt auslaufende Anleihen refinanzieren müssen, die sie während der internationalen Finanzkrise emittiert haben, als Zinsen und Renditen niedrig waren.3 Nach Angaben von JP Morgan lagen die Coupons neuer Anleihen von Investmentgrade-Emittenten im 4. Quartal 2023 im Schnitt bei 6,2% und damit erheblich über dem 10-Jahres-Durchschnitt von 3,6%.4

- VGVkIEh1Z2hlcywgVGhlIFRpZ2Vy4oCZcyBCb25lcywgMTk3NC4=

- UXVlbGxlOiBJQ0UgQm9mQSwgU3RhbmQgMzAuIEFwcmlsIDIwMjQuJm5ic3A7RGVyIElDRSBCb2ZBIFVTIENvcnBvcmF0ZSBJbmRleCBoYXQgOCwxIEJpbGxpb25lbiBVUy1Eb2xsYXIgTWFya3R2b2x1bWVuLiZuYnNwO0dlbWVzc2VuIGFtIElDRSBCb2ZBIEdsb2JhbCBDb3Jwb3JhdGUgSW5kZXggKG1pdCAxMiw3IEJpbGxpb25lbiBVUy1Eb2xsYXIgVm9sdW1lbikgZW50c3ByaWNodCBkYXMgNjQlIGFsbGVyIFVudGVybmVobWVuc2FubGVpaGVuIHdlbHR3ZWl0Lg==

- UXVlbGxlOiBJQ0UgQm9mQSwgVmVyZ2xlaWNoIGRlciBkdXJjaHNjaG5pdHRsaWNoZW4gQ291cG9ucyBhbSAzMC4gQXByaWwgMjAyNCBtaXQgZGVtIER1cmNoc2Nobml0dCBhbSAzMS4gRGV6ZW1iZXIgMjAyMS4=

- UXVlbGxlOiBKUCBNb3JnYW4sIEhpZ2ggR3JhZGUgQ3JlZGl0IEZ1bmRhbWVudGFsczogNFEyMyBSZXZpZXcu

Renditen steigen auf 15-Jahres-Hoch

Im Gegensatz zu den verlustreichen Jahren 2021 und 2022 bietet der US-Investmentgrade-Markt heute mit 5,8% so attraktive Gesamtrenditen wie seit 2009 nicht mehr.5 Der größte Teil des Anstiegs ist aber dem volatilen risikolosen Zins zu verdanken, und für Investoren, die sich vor allem wegen ihrer Spreads gegenüber Staatsanleihen für Unternehmensanleihen interessieren, sind die derzeitigen Bewertungen eher ein Rätsel.

Das liegt an den Gesetzen der Wirtschaft, nach denen Zinserhöhungen in einem Umfang, wie sie zuletzt erfolgt sind, die Konjunktur und den Arbeitsmarkt belasten dürften – und schließlich in einer vollumfänglichen Rezession münden.

In einer solchen Zyklusphase geraten Unternehmen in der Regel unter Druck, weil die Finanzbedingungen aufgrund einer Kombination aus steigenden Zinskosten und nachlassender Nachfrage nach ihren Produkten und Dienstleistungen straffer werden, sodass die Geschäfte schlechter werden. Die Zahl von Herabstufungen auf High Yield und Konkursen nimmt zu.

Außerdem weiten sich in solchen Phasen die Credit Spreads in der Regel aus, weil die Marktteilnehmer von steigenden Risiken gegenüber risikolosen Wertpapieren ausgehen. Aber diesmal ist alles anders. US-Unternehmen sind stabil und florieren trotz strafferer Bedingungen, sodass die Credit Spreads zur Überraschung der Investoren immer enger werden.

- UXVlbGxlOiBJQ0UgQm9mQSwgU3RhbmQgMzAuIEFwcmlsIDIwMjQu

Anpassungen an die neue Normalität

Auch wenn es einige schwache Bereiche der US-Wirtschaft gab – US-Regionalbanken und Geschäftsimmobilien –, die weiterhin Bedenken auslösen, haben sich US-Investmentgrade-Unternehmen (mit einigen Ausnahmen) durchweg gut gehalten. Die Rentabilität6 hat 2023 etwas nachgelassen, vor allem durch den Rohstoffsektor, bleibt aber jetzt vergleichsweise stabil, nachdem sie während der expansiven Phase der Zentralbanken nach der Pandemie kräftig gestiegen war. Im 1. Quartal 2024 sind die Unternehmensgewinne ordentlich gewachsen.

Auch die Margen in den meisten Sektoren haben sich stabilisiert, und die von Qualitätsemittenten sind nach einer rückläufigen Phase sogar gestiegen. Die hartnäckige Inflation hat die Kosten in die Höhe getrieben, ohne dass die Umsätze mithalten konnten. Da aber die Inflation nachlässt, dürften die Preiserhöhungen und Effizienzsteigerungen der Investmentgrade-Unternehmen der letzten zwei Jahre den Margen zugutekommen.

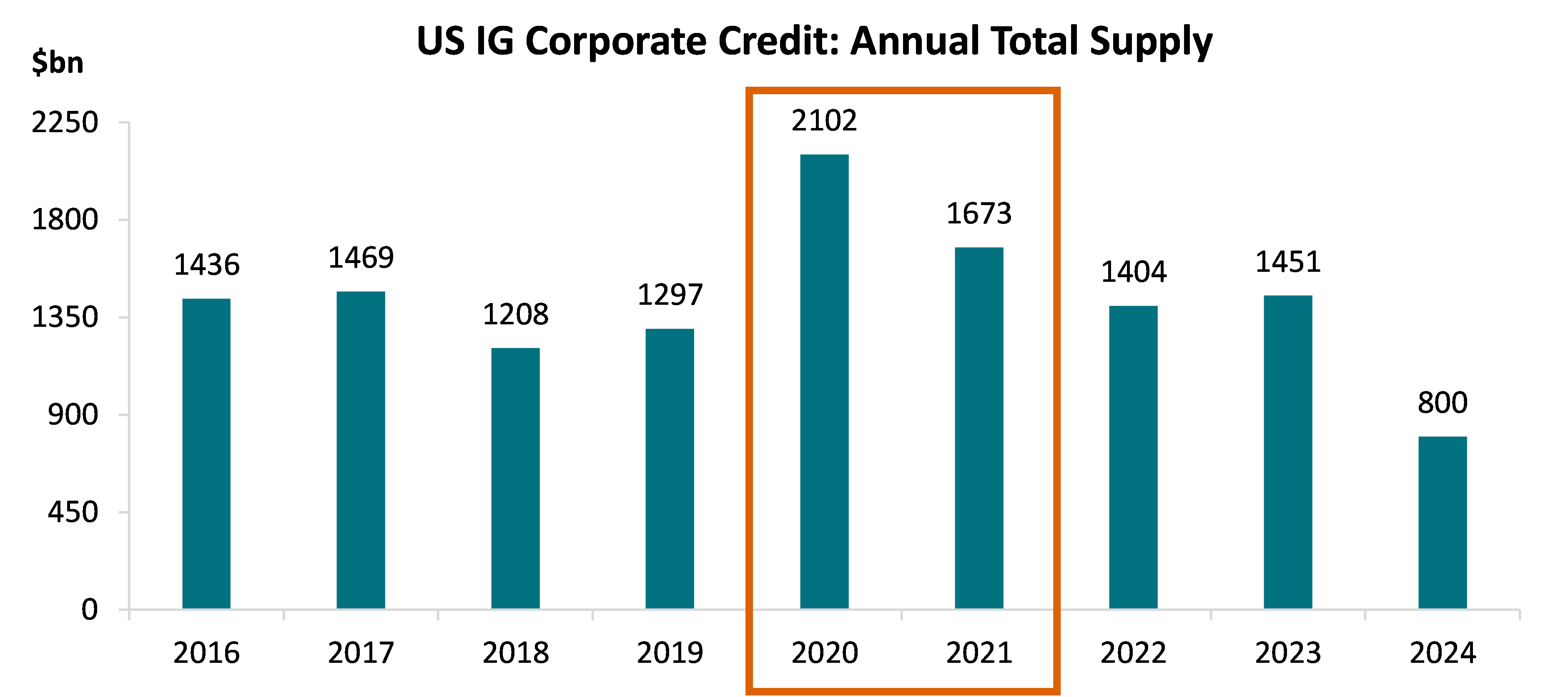

Viele Emittenten haben die sehr niedrigen Zinsen in den Jahren 2020 und 2021 genutzt, um ihre Anleihen zu refinanzieren und sich die niedrigen Fremdkapitalkosten mit lang laufenden Papiere zu sichern. In diesen beiden Jahren gab es eine Flut von Neuemissionen am Markt für US-Investmentgrade-Unternehmensanleihen (insgesamt 3,8 Billionen US-Dollar), von denen die meisten der Refinanzierung dienten. 2020 und 2021 wurden insgesamt 51% mehr neue Anleihen emittiert als in den beiden vorangegangenen Jahren. Deshalb hat sich die durchschnittlich Restlaufzeit der im Index enthaltenen Anleihen von 10,4 Jahren Ende 2018 auf 11,8 Jahre Ende 2021 verlängert – den Höchststand seit 1999.7

Quelle: Barclays Live Report, 30. April 2024

US-Unternehmensanleihen haben eine längere Duration als ihr europäisches Pendant und können weniger leicht vorzeitig zurückgezahlt werden als High Yield, sodass mehr Anleihen erst nach ihrer regulären Laufzeit fällig werden. Deshalb haben die Unternehmen, die sich zu niedrigen Zinsen umfassend refinanziert haben, mehr Zeit, um sich an die jetzt wieder höheren Zinsen zu gewöhnen. Die Tatsache, dass die Emissionsvolumina trotz steigender Zinsen weiter gewachsen sind, zeigt aber, dass viele Unternehmen trotz der sensationellen Jahre 2020 und 2021 zusätzliche Kapitalkosten verkraften müssen. Die hohe Liquidität von US-Unternehmen hilft ihnen, ihre Schulden zu managen.

Das liegt auch daran, dass die Verschuldung insgesamt nicht zu hoch ist. Viele Firmen haben ihre in den Jahren 2020 und 2021 angehäuften Barmittelbestände genutzt, um Schulden abzubauen. Das kommt ihnen jetzt, da die Zinsen wieder steigen, zugute. Da das Quantitative Easing (QE) den Anstieg der Renditen nicht mehr künstlich begrenzt, haben die Geschäftsleitungen echten Anreiz, ihre Verschuldung niedrig zu halten, sodass die Zinslast heute nicht viel höher ist als während der Niedrigzinsphase.

Dass ihnen dies vergleichsweise gut gelingt, ist auch den niedrigen Zinsdeckungsquoten zu verdanken. Wegen der steigenden Zinskosten im Zusammenspiel mit dem leichten, wenn auch nicht besorgniserregenden und von den meisten Unternehmen handhabbaren Rentabilitätsrückgang sind sie nach ihrem Höhepunkt in der zweiten Jahreshälfte 2022 gesunken. Alles in allem sind die Deckungsquoten heute höher als Ende 2019, auch wenn man bei der Anleihenauswahl genau aufpassen muss, um Unternehmen zu meiden, die sich nicht an das Umfeld anpassen können.

- RUJJVERBIChHZXdpbm5lIHZvciBaaW5zZW4sIFN0ZXVlcm4gdW5kIEFic2NocmVpYnVuZ2VuIGF1ZiBTYWNoYW5sYWdlbiB1bmQgaW1tYXRlcmllbGxlIFZlcm3DtmdlbnNnZWdlbnN0w6RuZGUpLg==

- UXVlbGxlOiBJQ0UgQm9mQSBVUyBDb3Jwb3JhdGUgSW5kZXgsIGF1ZiBCYXNpcyB2b24gTW9uYXRzZGF0ZW4u

Günstiges technisches Umfeld

Nach den enormen Emissionsvolumina dürften 2024 insgesamt weniger neue Anleihen begeben werden, weil Unternehmen die steigenden Zinskosten scheuen. Dennoch ist die Nachfrage nach Qualitätsanleihen nach wie vor hoch. Deshalb dürfte das Emissionsvolumen problemlos vom Markt aufgenommen werden, selbst wenn es weiterhin überraschende hoch bleibt. Das wiederum bedeutet ein günstiges technisches Umfeld, das wichtig sein wird, um einen gewissen Ausgleich für die mögliche Spreadausweitung aufgrund steigender Zinsen zu bieten.

Den größten Anteil an der hohen Nachfrage hatten wahrscheinlich die zahlreichen Ratingheraufstufungen von Anleihen aller Qualitätsklassen. Im letzten Jahr wurden so viele US-Investmentgrade-Papiere heraufgestuft wie noch nie (11% des Marktes, 791 Milliarden US-Dollar). 101 Milliarden US-Dollar davon entfielen auf Rising Stars (Heraufstufung von High Yield auf Investmentgrade-Status) und davon wiederum 40% auf Ford, den bislang größten Rising Star. Anleihen für 225 Milliarden US-Dollar (3% des Marktvolumens) wurden heruntergestuft. Davon wurden Papiere für 25 Milliarden US-Dollar zu High Yield erklärt. Zusammengefasst bedeutet dies ein Verhältnis zwischen Herauf- und Herabstufungen von 3,5, deutlich über dem 15-Jahres-Durchschnitt von 1,1.8

Für 2024 erwarten wir wieder mehr Herabstufungen, aber der Markt ist in einer guten Verfassung. Nur 46% der Anleihen sind mit BBB bewertet – so wenig wie zuletzt 2016.9 Dies liegt an der günstigen Kombination aus zahlreichen Heraufstufungen und nur wenigen Herabstufungen in das niedrigste Ratingsegment (BBB). Anleihen mit einem Volumen von nur 33 Milliarden US-Dollar von 200 Milliarden US-Dollar (16%) wurden von A auf BBB heruntergestuft.

Zugleich haben die besseren Ertragsaussichten und die Erwartung einer Kehrtwende der Fed Funds Rate Investoren dazu veranlasst, wieder in Qualitätsanleihen umzuschichten. 2023 lagen die Mittelzuflüsse in die Assetklasse bei fast 200 Milliarden US-Dollar (jeweils etwa zur Hälfte ETFs und Publikumsfonds), und die Nachfrage war bislang auch in diesem Jahr hoch, weil Investoren ihre in den letzten Jahren angehäuften Barmittel wieder anlegen wollen.

Zurückzuführen ist dies vor allem auf Anleger, die laufende Erträge anstreben und trotz der engen Spreads von der Aussicht auf die hohen Gesamterlöse dieser Assetklasse angelockt werden.

- UXVlbGxlOiBKUCBNb3JnYW4sIEhpZ2ggR3JhZGUgQ3JlZGl0IFJhdGluZ3MgUmV2aWV3IOKAkyAyMDIzIFJlY2FwLg==

- TW9uYXRzZGF0ZW4gZGVzIElDRSBCb2ZBIFVTIENvcnBvcmF0ZSBJbmRleC4=

Licht am Horizont

Die Fundamentaldaten und das technische Umfeld erscheinen günstig, vor allem könnten aber Konjunktur und Zinssenkungen der Fed den Ausblick stützen. Sie sind mit hoher Wahrscheinlichkeit trotz der hartnäckigen Inflation für dieses Jahr zu erwarten. Sinkende US-Leitzinsen würden zu einem Rückgang der kurzfristigen Einlagenzinsen führen und für gute Einstiegszeitpunkte für Spreadprodukte sorgen. Eine zu erwartende Versteilung der Zinsstrukturkurve, die lange invertiert war, würde auch Anleihen mit längeren Laufzeiten wieder attraktiver machen.

Risiken gibt es aber unabhängig davon, ob die Konjunktur positiv oder negativ überrascht. Zugleich könnte eine längere Phase mit höheren Zinsen eine deutliche Verschlechterung der Zinsdeckungsquoten nach sich ziehen. Das erfordert erhöhte Aufmerksamkeit und aktives fundamentales Research.

Unterdessen beginnen die Marktteilnehmer, in die Zukunft zu blicken und zu erkennen, dass die Kurse zwar derzeit hoch sind, aber Qualitätsanleihen endlich wieder attraktive Gesamterträge versprechen.

Lesen Sie mehr zu USA

Rechtliche Hinweise

Anlagen enthalten Risiken, einschließlich dem des Kapitalverlustes. Die hier von AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“) bereitgestellten Informationen stellen weder ein Angebot zum Kauf bzw. Verkauf von Fondsanteilen noch ein Angebot zur Inanspruchnahme von Finanzdienstleistungen dar.

Die Angaben in diesem Dokument sind keine Entscheidungshilfe oder Anlageempfehlung, (aufsichts-) rechtliche oder steuerliche Beratung durch AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“), sondern werden ausschließlich zu Informationszwecken zur Verfügung gestellt. Die vereinfachte Darstellung bietet keine vollständige Information und kann subjektiv sein.

Dieses Dokument dient ausschließlich zu Informationszwecken des Empfängers. Eine Weitergabe an Dritte ist weder ganz noch teilweise gestattet. Wir weisen darauf hin, dass diese Mitteilung nicht den Anforderungen der jeweils anwendbaren Richtlinie 2004/39/EG bzw. 2014/65/EU (MiFID/ MiFID II) und der zu diesen ergangenen Richtlinien und Verordnungen entspricht. Das Dokument ist damit für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht geeignet.

Die in diesem Dokument von AXA IM DE zur Verfügung gestellten Informationen, Daten, Zahlen, Meinungen, Aussagen, Analysen, Prognose- und Simulationsdarstellungen, Konzepte sowie sonstigen Angaben beruhen auf unserem Sach- und Kenntnisstand zum Zeitpunkt der Erstellung. Die genannten Angaben können jederzeit ohne Hinweis geändert werden und können infolge vereinfachter Darstellungen subjektiv sein. Eine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der zur Verfügung gestellten Informationen wird nicht übernommen. Soweit die in diesem Dokument enthaltenen Daten von Dritten stammen, übernehmen AXA IM DE für die Richtigkeit, Vollständigkeit, Aktualität und Angemessenheit dieser Daten keine Gewähr, auch wenn nur solche Daten verwendet werden, die als zuverlässig erachtet werden.

Wertentwicklungsergebnisse der Vergangenheit bieten keine Gewähr und sind kein Indikator für die Zukunft. Wert und Rendite einer Anlage in Fonds können steigen und fallen und werden nicht garantiert.

Informationen über Mitarbeiter von AXA Investment Managers dienen lediglich Informationszwecken und sind stichtagsbezogen. Ein Weiterbeschäftigungsverhältnis mit diesen Mitarbeitern wird nicht garantiert.