Jetzt aus dem Geldmarkt in Kurzläufer umschichten?

- 21 Januar 2025 (5 Minuten Lesezeit)

Im Überblick

Vor dem Hintergrund fallender Zinsen wurde 2024 viel darüber diskutiert, welche Strategien sich möglicherweise als Alternative zum Geldmarkt eignen.

Aber das war letztes Jahr. Mittlerweile sind weniger Zinssenkungen zu erwarten, vor allem in den USA und Großbritannien.

Zurzeit, nach Leitzinssenkungen um insgesamt 100 Basispunkte in den USA, erwarten wir dort nur noch eine Senkung im März. Dann dürfte die Federal Reserve bis zur zweiten Jahreshälfte 2026 pausieren. Von der Bank of England sind dagegen in diesem Jahr vier Zinsschritte zu erwarten, während die Europäische Zentralbank vermutlich so lange Senkungen um jeweils 25 Basispunkte beschließen wird, bis der Einlagenzins im Juni die Marke von 2,0% erreicht hat.

Geldpolitik am Wendepunkt

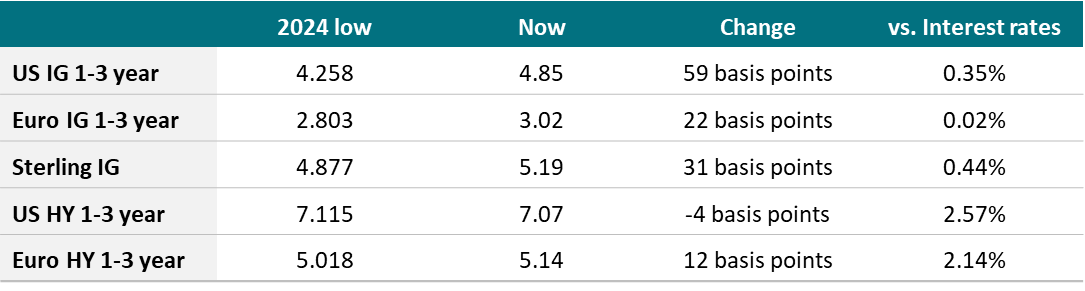

Für Investoren, die eine Alternative zu Geldmarktanlagen suchen, halten wir Kurzläufer zurzeit für interessant, vor allem, nachdem die Anleihenrenditen wegen des Stimmungswechsels am Markt gestiegen sind. Gemessen an den ICE/Bank of America-Indizes für ein- bis dreijährige Investmentgrade- und High-Yield-Anleihen (als Proxys für Kreditstrategien mit kurzer Laufzeit), liegen die Renditen meist über ihren Tiefstständen von 2024 (siehe folgende Tabelle):

Quelle: ICE/Bank of America (Bloomberg), Stand 20. Januar 20251

Die Kurzläuferrenditen sind attraktiver geworden. Gegenüber ihren Tiefstständen des Jahres 2024 sind sie um etwa 60 Basispunkte gestiegen. Zudem sind sie höher als der Leitzins und deutlich höher als die aktuelle und erwartete Inflation.

Hinzu kommt ihre naturgemäß geringe Zinssensitivität. Wertverluste infolge weiterer Zinsanstiege dürften also begrenzt sein. Angesichts der Inflationsaussichten rechnen wir nicht mit steigenden Zinsen. Sowohl in den USA als auch in Großbritannien waren die Inflationszahlen im Dezember besser als erwartet, sodass es zu einer Rallye an den überverkauften Anleihenmärkten kam. Aus fundamentaler Sicht halten wir die Anleihenrenditen auf ihrem aktuellen Niveau für interessant für Investoren, die 2025 positive Gesamterträge anstreben.

Gesamterträge 2024 der Indizes für ein- bis dreijährige Anleihen:

- US-IG: 5,4%

- EU-IG: 4,6%

- GB-IG: 5,1%

- US-HY: 9,1%

- EU-HY: 7,3%

Quelle: ICE/Bank of America (Bloomberg)1

- RGllIFBlcmZvcm1hbmNlIGRlciBWZXJnYW5nZW5oZWl0IGlzdCBrZWluIEhpbndlaXMgYXVmIGvDvG5mdGlnZSBFcnRyw6RnZS4=

Künftige Erträge

Zurzeit liegen die Renditen von Investmentgrade-Anleihen aus den USA und Großbritannien etwa auf dem gleichen Niveau wie Anfang 2024. Die Renditen von High Yield und Euro-Investmentgrade-Anleihen sind niedriger. Aber die laufenden Renditen und die geringere Zinssensitivität von Kurzläufern dürften helfen, 2025 attraktive Gesamterträge zu erzielen.

Zudem eignet sich die Assetklasse gut für das aktuelle Umfeld, das von gesamtwirtschaftlichen und geldpolitischen Unsicherheiten geprägt ist. Aus unserer Sicht könnten Kurzläufer mehr oder zumindest gleich viel Ertrag erzielen wie Geldmarktanlagen – genauso wie 2024. Der Vorteil von Anleihen gegenüber Geldmarktinstrumenten sind ihre möglicherweise höheren Erträge, wenn die Zinsen am Ende doch stärker gesenkt werden als zurzeit erwartet.

Anleihen 2025

Die Anleihenmärkte werden von Wachstum, Inflation, Geldpolitik und Weltpolitik bestimmt. In den ersten Tagen des Jahres 2025 sind die Renditen von Staats - und anderen Anleihen auf Mehrjahreshochs gestiegen. Die Gesamterträge sind bislang alles andere als überzeugend. Aber es ist gut, dass die Anleihenrenditen jetzt so hoch sind, weil dadurch solide Erträge aller Arten von Festzinspapieren wahrscheinlicher werden. Trotz aller Unkenrufe sind die Anleihenmärkte liquide. Die Nachfrage ist hoch, und Verluste aufgrund von Zahlungsausfällen sind selten.

Angesichts der hohen Renditen ist aus unserer Sicht jetzt ein guter Zeitpunkt, um in Anleihen zu investieren – und Kurzläuferstrategien dürften eine gute Alternative zum Geldmarkt sein.

Rechtliche Hinweise

Anlagen enthalten Risiken, einschließlich dem des Kapitalverlustes. Die hier von AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“) bereitgestellten Informationen stellen weder ein Angebot zum Kauf bzw. Verkauf von Fondsanteilen noch ein Angebot zur Inanspruchnahme von Finanzdienstleistungen dar.

Die Angaben in diesem Dokument sind keine Entscheidungshilfe oder Anlageempfehlung, (aufsichts-) rechtliche oder steuerliche Beratung durch AXA Investment Managers Deutschland GmbH bzw. mit ihr verbundenen Unternehmen („AXA IM DE“), sondern werden ausschließlich zu Informationszwecken zur Verfügung gestellt. Die vereinfachte Darstellung bietet keine vollständige Information und kann subjektiv sein.

Dieses Dokument dient ausschließlich zu Informationszwecken des Empfängers. Eine Weitergabe an Dritte ist weder ganz noch teilweise gestattet. Wir weisen darauf hin, dass diese Mitteilung nicht den Anforderungen der jeweils anwendbaren Richtlinie 2004/39/EG bzw. 2014/65/EU (MiFID/ MiFID II) und der zu diesen ergangenen Richtlinien und Verordnungen entspricht. Das Dokument ist damit für jegliche Form des Vertriebs, der Beratung oder der Finanzdienstleistung nicht geeignet.

Die in diesem Dokument von AXA IM DE zur Verfügung gestellten Informationen, Daten, Zahlen, Meinungen, Aussagen, Analysen, Prognose- und Simulationsdarstellungen, Konzepte sowie sonstigen Angaben beruhen auf unserem Sach- und Kenntnisstand zum Zeitpunkt der Erstellung. Die genannten Angaben können jederzeit ohne Hinweis geändert werden und können infolge vereinfachter Darstellungen subjektiv sein. Eine Haftung oder Garantie für die Aktualität, Richtigkeit und Vollständigkeit der zur Verfügung gestellten Informationen wird nicht übernommen. Soweit die in diesem Dokument enthaltenen Daten von Dritten stammen, übernehmen AXA IM DE für die Richtigkeit, Vollständigkeit, Aktualität und Angemessenheit dieser Daten keine Gewähr, auch wenn nur solche Daten verwendet werden, die als zuverlässig erachtet werden.

Wertentwicklungsergebnisse der Vergangenheit bieten keine Gewähr und sind kein Indikator für die Zukunft. Wert und Rendite einer Anlage in Fonds können steigen und fallen und werden nicht garantiert.

Informationen über Mitarbeiter von AXA Investment Managers dienen lediglich Informationszwecken und sind stichtagsbezogen. Ein Weiterbeschäftigungsverhältnis mit diesen Mitarbeitern wird nicht garantiert.